В начале текущего года в России существенно изменились многие пункты налогового законодательства, касающиеся граждан с высоким уровнем дохода. Речь идет как о самих принципах налогообложения, так и о полномочиях Федеральной налоговой службы (ФНС). Клиентам нашей компании GARANT.in наверняка будет полезно ознакомиться с принятыми новшествами.

Введение прогрессивного налога — новые реалии России

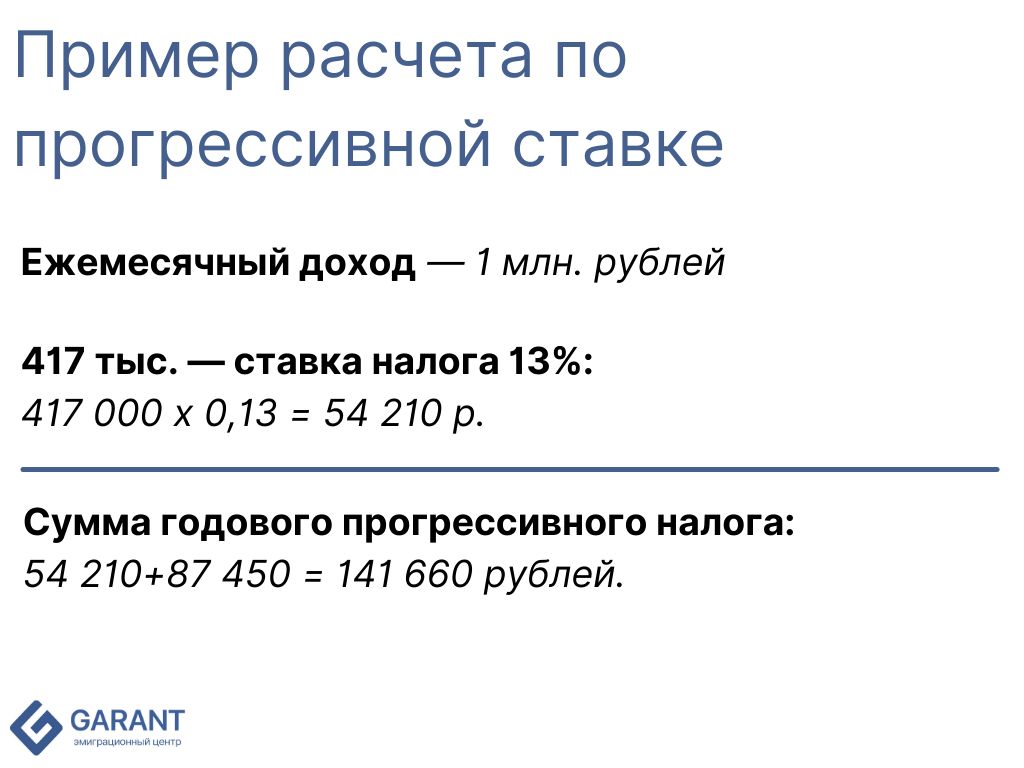

Суть изменения: если ваш доход за год превышает ₽5 млн., он облагается налогом в 15%. Иными словами, повышенная ставка налога касается лиц, месячный доход которых больше ₽417 тыс. При этом 15%-й налог применяется только к части доходов, превышающих указанные выше суммы.

Для лиц с годовым доходом ниже ₽5 млн. ставка остается прежней, фиксированной — 13%.

Важно! Прогрессивный налог будет применяться исключительно к доходам, имеющим регулярный характер. Он не касается единоразовых поступлений, например: средств от продажи недвижимости, случаев страховых выплат, а также пенсий.

Аналитики Росстата подсчитали, что прогрессивный налог на доходы коснется примерно 300 тыс. россиян.

Новая финансовая политика относительно банковских депозитов

Если объем депозита превышает 1 млн. рублей, проценты по нему облагаются налогом 13%. При этом учитываются следующие важные нюансы:

- закон касается даже нерезидентов РФ;

- принимается во внимание годовой процентный доход по всем существующим вкладам физлица в различных банках РФ. При этом 1 млн. рублей из общей суммы депозитов налогом не облагается.

- валютные света пересчитываются в национальную валюту России по курсу Центробанка в день зачисления счета;

- размер налога учитывает ключевую ставку Центрального Банка РФ на 1 января отчетного года;

- не облагаются налогом эскроу-счета и счета в рублях со ставкой меньше 1%.

Налог на депозиты физлицо вносит самостоятельно, ориентируясь на уведомление от ФНС. Оплату за текущий год следует внести до 1 декабря следующего года.

Меняются ставки НДФЛ на прибыль от ценных бумаг

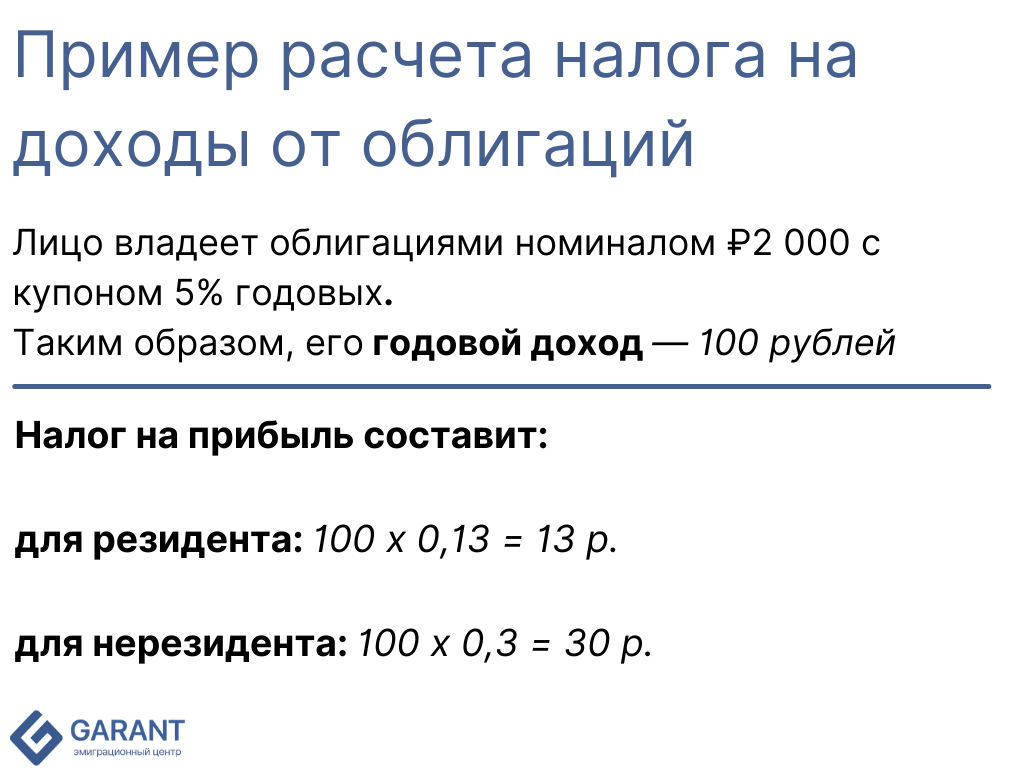

Согласно нововведениям, налоги будут взиматься на доход со всех видов облигаций, как государственных, так и корпоративных. Этот вид налогов удерживает брокер, их размер существенно зависит от налогового статуса физлица, а именно:

- для резидентов России — 13%;

- для нерезидентов России — 30%.

Особый случай — покупка облигаций ниже номинальной стоимости. В момент погашения, доходом считается разница в цене, и она облагается налогом в размере 13 и 15% (для резидентов и нерезидентов соответственно).

Внимание! В случае, когда физлицо хранит облигации на индивидуальном счете с типом вычета Б, налог на доход от них не взимается.

Изменение финансового статуса криптовалют

Все цифровые активы согласно новым правилам теперь рассматриваются, как имущество. Доходы, полученные физлицом в результате операций с цифровыми валютами, облагаются 13% налогом. Держатель криптовалюты обязан:

- сообщить в ФНС о своих цифровых счетах;

- указать объем имеющихся н аних средств;

- указать, какие доходы принесли ему любые операции с криптовалютами.

Декларировать сбережения и доходы необходимо, если сумма всех поступлений и списаний за год превышает 600 000 рублей. Для расчета суммы налогов все валютные объемы цифровых денег переводят в рубли по курсу Центробанка в момент совершения сделки.

Лицо, не задекларировавшее свои криптовалютные сбережения, подвергается штрафу в 50 тыс. рублей. Частичная неуплата налога, или полное уклонение от него, влечет за собой штрафную выплату в размере 40% от неуплаченной суммы.

Изменения, касающиеся денежных переводов и банковской тайны

Усиливается контроль Росфинмониторинга за денежными и почтовыми переводами. При снятии или переводе физлицом суммы, превышающей 100 тыс. рублей, финансовые органы вправе запросить информацию об источниках дохода. Также банки обязаны передавать в ФНС информацию об открытии или закрытии электронных кошельков.

ФНС получила право запрашивать персональные данные и информацию о клиентских депозитах в любом из российских банков. Такой запрос должен иметь под собой серьезные основания.

1. Для юрлиц таким основанием может быть налоговая проверка, а также судебное решение о взыскании налогов или блокировке операций со счетами.

2. Для физлиц ФНС получает право на запрос только с разрешения руководителя вышестоящего налогового органа.

Получив от ФНС подобный запрос, банк обязан в трехдневный срок предоставить:

- копию паспорта клиента и копию доверенности на распоряжение деньгами;

- копию договора на открытие счета и заявление на его закрытие;

- карточки с образцом подписи клиента и оттиска печати;

- информацию о бенефециарных владельцах, представителях клиента и выгодополучателях;

- данные по отдельным банковским операциям за указанный период.

Изменения в соглашениях о двойном налогообложении

В прошедшем году РФ пересмотрела свои договора об избежании двойного налогообложения с Нидерландами, Люксембургом, Кипром и Мальтой. Процентная ставка налога на дивиденды и проценты от компаний РФ теперь будет равна 15% (раньше она составляла в разных случаях от 0 до 10%). Остается льготная, 5% ставка, которая касается процентов от еврооблигаций, дивидендов от страховых и листинговых компаний, а также пенсионных фондов.

Важно! Напоминаем, что гражданин РФ может сменить налоговую резиденцию, проживая в другом государстве от 183 дней в году. Чтобы делать это на законных основаниях, он обязан оформить ВНЖ или второе гражданство. Универсальный способ получить их — стать участником одной из государственных инвестиционных программ, сотрудничая с одной из эмиграционных компаний, подобной нашей GARANT.in.

Заключение

Таким образом, приведенная выше информация свидетельствует об ужесточении контроля за финансовыми операциями граждан России, особенно при платежах и переводах на большие суммы. ФНС будет строже проверять легальность источников финансов и целей, на которые эти финансы направлены.

Вторым важным фактом можно считать усиление дифференциации во взгляде на налоги граждан в зависимости от размеров их доходов.